▲ 강동호 변호사(법무법인 동률)

[강동호 변호사의 사건과 사고] 3자간 등기명의신탁과 취득세

1. 들어가며

안녕하십니까? 강동호 변호사입니다.

부동산 명의신탁은 등기와 실질적인 소유권 귀속의 불일치로 인해, 등기명의가 없는 명의신탁자에게 취득세부과가 가능한지 논란이 될 수 밖에 없습니다.

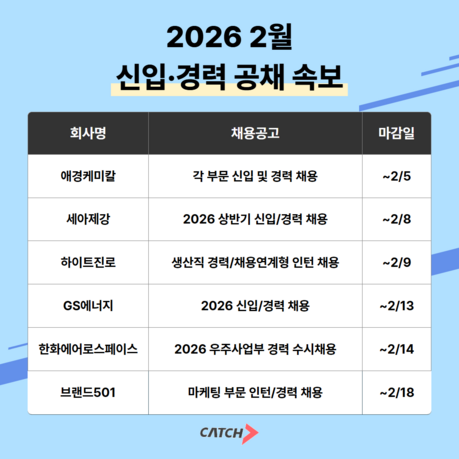

이번 호에서는 3자간 등기명의신탁과 관련해서 취득세는 어떤 날짜를 기준으로 누가 납세의무를 지게 되는지 여부로 재판이 진행된 사건을 살펴보겠습니다.

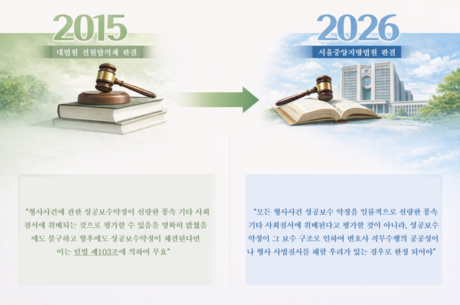

이와 관련하여 매수인이 부동산 매매계약을 체결한 뒤 소유권 이전전기를 하기 전에 매매대금을 전부 지급하였다면 사실상 잔금 지급일에 구 지방세법에서 규정하고 있는 사실상 취득에 의거한 취득세의 납세의무가 성립하고, 매수인이 그후 해당 부동산에 대하여 소유권 이전 등기를 완료하였다고 해도 잔금지급일에 성립된 취득세의 납세의무와 구분되어 등기일에 새롭게 취득세 납세의무가 성립하지는 않는다는 최신 대법원 판결(대법원 2018. 3. 22. 선고 2014두43110)이 있어 이를 소개하고자 합니다.

2. 관련 법규 및 판례

우선 이와 관련한 법규와 판례는 아래와 같습니다.

|

구 지방세법(2010. 1. 1. 법률 제9924호로 개정되기 전의 것, 이하 같다) 제105조는

제1항에서 취득세는 부동산 등의 ‘취득’에 대하여 그 취득자에게 부과한다고 규정하고,

제2항에서 부동산 등의 취득에 있어서는 민법 기타 관계 법령에 의한 등기ㆍ등록 등을 이행하지 아니한 경우라도 ‘사실상 취득’한 때에는 이를 취득한 것으로 본다고 규정하고 있다.

구 지방세법 제111조 제7항의 위임에 따른 구 지방세법 시행령(2010. 7. 6. 대통령령 제22251호로 개정되기 전의 것, 이하 같다) 제73조는 취득세 과세물건의 취득 시기에 관하여

제1항에서 유상승계취득의 경우에는 사실상의 잔금지급일(이에 해당하지 아니하는 경우에는 그 계약상의 잔금지급일)에 취득한 것으로 본다고 규정하고,

제3항 본문에서 제1항에 의한 취득일 전에 등기 또는 등록을 한 경우에는 그 등기일 또는 등록일에 취득한 것으로 본다고 규정하고 있다.

|

위와 같은 관련 규정의 문언 내용과 아울러 구 지방세법 제105조 제2항에서 규정한 '사실상 취득'이란 일반적으로 등기와 같은 소유권 취득의 형식적 요건을 갖추지는 못하였으나 대금의 지급과 같은 소유권 취득의 실질적 요건을 갖춘 경우를 말하는 점 등을 종합하여 보면, 매수인이 부동산에 관한 매매계약을 체결하고 소유권이전등기에 앞서 매매대금을 모두 지급한 경우 사실상의 잔금지급일에 구 지방세법 제105조 제2항에서 규정한 ‘사실상 취득’에 따른 취득세 납세의무가 성립하고(대법원 2005. 1. 13. 선고 2003두10343 판결, 대법원 2007. 5. 11. 선고 2005두13360 판결, 대법원 2014. 1. 23. 선고 2013두18018 판결 참조), 그 후 그 사실상의 취득자가 그 부동산에 관하여 매매를 원인으로 한 소유권이전등기를 마치더라도 이는 잔금지급일에 ‘사실상 취득’을 한 부동산에 관하여 소유권 취득의 형식적 요건을 추가로 갖춘 것에 불과하므로, 잔금 지급일에 성립한 취득세 납세의무와 별도로 그 등기일에 구 지방세법 제105조 제1항에서 규정한 ‘취득’을 원인으로 한 새로운 취득세 납세의무가 성립하는 것은 아니다(대법원 2013. 3. 14. 선고 2010두28151 판결 참조)고 해석됩니다.

3. 최신 전원합의체 판결 및 사실관계

|

사안의 개요

ㄱ회사는 ㄴ회사로부터 A시에 위치한 토지를 매수하는 매매계약을 체결하였고, 매매대금을 전부 ㄴ회사에 지급하였습니다. 그 후 3자간 등기명의신탁 약정에 의거하여 직원 ㄷ씨의 명의로 소유권이전등기를 마친 다음 그의 이름으로 취득세 및 등록세 등을 납부하였습니다.

그러자 A구청은 ㄱ회사가 실질적으로 토지를 취득한 것이라고 보아 ㄱ회사에 취득세를 부과하였고, ㄱ회사는 해당 처분에 따라 취득세를 납부했습니다.

그 후 다시 회사 명의로 매매를 원인으로 하는 이전등기를 완료한 다음 관할 구청에 취득세 명목으로 약 2천만 원 가량을 신고하고 납부하였습니다.

ㄱ회사는 세금을 이중으로 납부했다고 주장하며 마지막으로 납부한 금액을 환급해달라고 요구하였으나 A구청이 거부하자 소를 제기하였습니다.

법원의 판단

이 사건에서 1심과 2심은 ㄱ회사가 토지를 실질적으로 얻은 다음 형식적인 요건을 추가로 갖추었던 것에 불과할 뿐이므로 새로이 토지를 취득한 것에 해당하지 않는다고 판단하며 ㄱ회사의 손을 들어주었습니다.

A구청이 상고하였으나 대법원도 원심판결과 같은 결론을 내렸습니다.

대법원은 “구 지방세법 제105조 2항은 부동산의 취득에 있어서는 민법에 의한 등기를 이행하지 않는 경우라도 사실상 취득한 때에는 이를 취득한 것으로 본다고 규정하고 있다”면서, 이에 따라 “매수인이 부동산 매매계약을 체결한 뒤 소유권 이전전기를 하기 전에 매매대금을 전부 지급하였다면 사실상 잔금 지급일에 구 지방세법에서 규정하고 있는 사실상 취득에 의거한 취득세의 납세의무가 성립한다”고 설명했습니다.

그러므로 “매수인이 그후 해당 부동산에 대하여 소유권 이전 등기를 완료하였다고 해도 잔금지급일에 성립된 취득세의 납세의무와 구분되어 등기일에 새롭게 취득세 납세의무가 성립하지는 않는다”고 밝혔습니다.

대법원은 이러한 법리가 위 사건에서의 제 3자간 등기명의신탁에서도 동일하게 적용된다고 판단하였습니다.

“3자간 등기명의신탁에서 신탁자의 매수인으로서의 지위는 근본적으로 볼 때 일반적인 매매계약에서 매수인의 지위와 크게 다르지 않으므로, 수탁자 명의로 소유권 이전 등기를 마쳤다는 이유로 이미 성립한 신탁자의 취득세 납세의무가 소급하여 소멸한다고 볼 수는 없다”고 보았습니다.

그러면서 “후에 명의신탁자가 본인의 이름으로 등기를 완료한 것은 잔금을 지급일에 사실상 취득하게 된 부동산에 대하여 소유권 취득의 형식적인 요건을 추가적으로 갖추었던 것에 불과하므로 새로운 취득에 해당하지 않는다”고 판시하였습니다.(대법원 2018. 3. 22. 선고 2014두43110 참조)

|

4. 대상판결의 의의

그 동안 명의신탁약정을 기초로 부동산 등기가 마쳐지는 경우 누구에게, 언제 취득세 납세의무가 성립되는지에 대하여 납세자와 과세관청 사이에 분쟁이 계속되어 왔습니다.

대상 판결은 3자간 등기명의신탁을 한 경우 당해 부동산에 대한 취득세 납세의무자가 누구인지, 즉, 명의수탁자로의 소유권이전등기에 따라 명의수탁자가 신고납부한 취득세는 유효한지, 매도인과 매매계약을 체결하고 잔금을 지급한 명의신탁자도 당해 부동산의 취득세 납세의무자인지, 동일 부동산에 대해 명의신탁자는 사실상 취득한 자로서, 명의수탁자는 등기명의자로서 둘다 취득세 납세의무자가 될 수 있는지, 명의신탁 이후 환원방법으로 명의수탁자에게서 명의신탁자에게로 이루어지는 소유권이전등기는 별도의 취득세 과세대상이 되는지 등에 대한 논란을 정리하였다는 점에서 큰 의의가 있습니다.

결국 명의신탁자인 실질상의 부동산소유자가 명의수탁자 명의로 잔금을 지급할 때 취득세를 납부하면 족하고, 그 이후에 추가적으로 취득세를 납부할 필요는 없다고 하겠습니다.

[저작권자ⓒ 피앤피뉴스. 무단전재-재배포 금지]